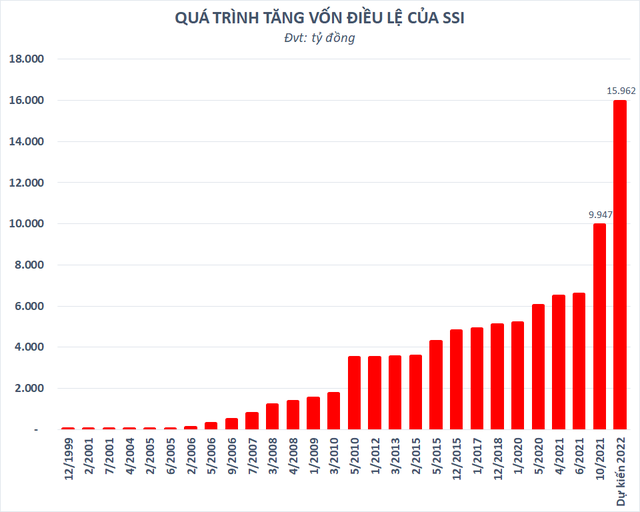

SSI hiện đang triển khai phương án tăng vốn điều lệ lên gần 14.921 tỷ đồng thông qua chào bán 497,4 triệu cổ phiếu cho cổ đông hiện hữu với giá chào bán 15.000 đồng/cổ phiếu.

CTCP Chứng khoán SSI (mã SSI) vừa công bố tài liệu họp Đại hội đồng cổ đông thường niên 2022 với nội dung đáng chú ý liên quan đến kế hoạch chào bán riêng lẻ tối đa 104 triệu cổ phiếu nhằm tăng vốn điều lệ.

SSI hiện đang triển khai phương án tăng vốn điều lệ lên gần 14.921 tỷ đồng thông qua chào bán 497,4 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ thực hiện quyền là 2:1, giá chào bán 15.000 đồng/cổ phiếu. Nếu chào bán riêng lẻ thành công, vốn điều lệ của SSI dự kiến sẽ nâng lên gần 15.962 tỷ đồng, lớn nhất trong nhóm Chứng khoán.

ĐHĐCĐ ủy quyền cho HĐQT quyết định giá chào bán cụ thể đảm bảo theo nguyên tắc giá chào bán không thấp hơn 90% giá đóng cửa bình quân của 10 ngày giao dịch liên tiếp liền trước ngày HĐQT quyết định phê duyệt phương án phát hành chi tiết. Cổ phần chào bán riêng lẻ bị hạn chế chuyển nhượng 03 năm đối với nhà đầu tư chiến lược và 01 năm đối với nhà đầu tư chứng khoán chuyên nghiệp kể từ ngày hoàn thành đợt chào bán.

Mục đích phát hành nhằm bổ sung vốn kinh doanh nhằm nâng cao năng lực bảo lãnh phát hành, năng lực đầu tư và năng lực cho vay giao dịch ký quỹ. Tổng số tiền thu được từ đợt phát hành cổ phiếu này dự kiến sử dụng bổ sung nguồn vốn kinh doanh cho các hoạt động này. Thời gian thực hiện dự kiến trong năm 2022 – 2023 hoặc thời hạn khác do HĐQT quyết định.

Đội tượng chào bán là nhà đầu tư chiến lược bao gồm các tổ chức, cá nhân trong và ngoài nước có tiềm lực tài chính mạnh, có năng lực chuyên môn, trình độ công nghệ và kinh nghiệm phù hợp với ngành nghề hoạt động kinh doanh hoặc có khả năng hỗ trợ hiệu quả cho Công ty trong quá trình phát triển, cam kết hợp tác với SSI trong thời gian ít nhất 03 năm và/hoặc các nhà đầu tư chứng khoán chuyên nghiệp đáp ứng điều kiện theo quy định của pháp luật.

Bên cạnh đó, SSI cũng trình cổ đông thông qua việc chấp thuận cho nhà đầu tư được HĐQT lựa chọn mua cổ phần không phải thực hiện các thủ tục chào mua công khai theo quy định của Luật Chứng khoán nếu việc mua đó dẫn đến tỷ lệ sở hữu đạt hoặc vượt các tỷ lệ sở hữu quy định.

Ngoài ra, SSI cũng sẽ phát hành tối đa 10 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu cho các thành viên HĐQT, nhân sự chủ chốt của SSI và công ty con. Thời gian thực hiện dự kiến trong năm 2022 hoặc thời hạn khác theo quyết định của HĐQT. Cổ phiếu ESOP chỉ được chuyển nhượng 50% sau 02 năm và 50% còn lại sau 03 năm kể từ ngày phát hành.

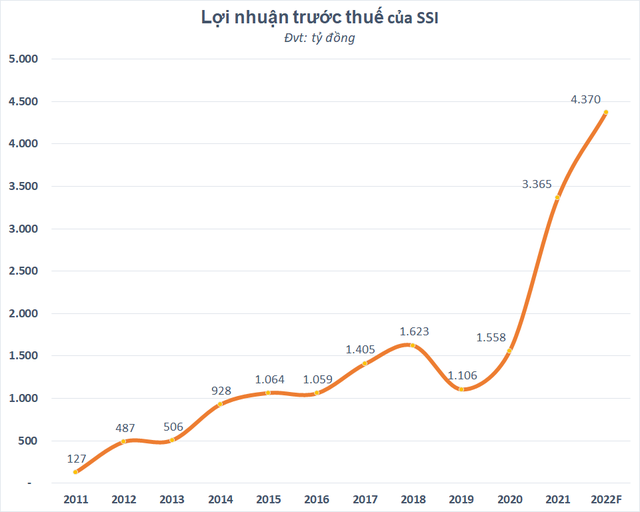

Năm 2022, SSI đặt mục tiêu tổng doanh thu đạt 10.330 tỷ đồng và lợi nhuận trước thuế đạt 4.370 tỷ đồng, lần lượt tăng 31% và 30% so với thực hiện năm ngoái. Năm 2021 trước đó, lợi nhuận trước thuế của CTCK này tăng đến 116% đạt 3.365 tỷ đồng. Với kết quả đạt được, SSI dự kiến chia cổ tức bằng tiền tỷ lệ 10% cho năm 2021.

Theo Trí thức trẻ