Điểm nhấn năm 2021

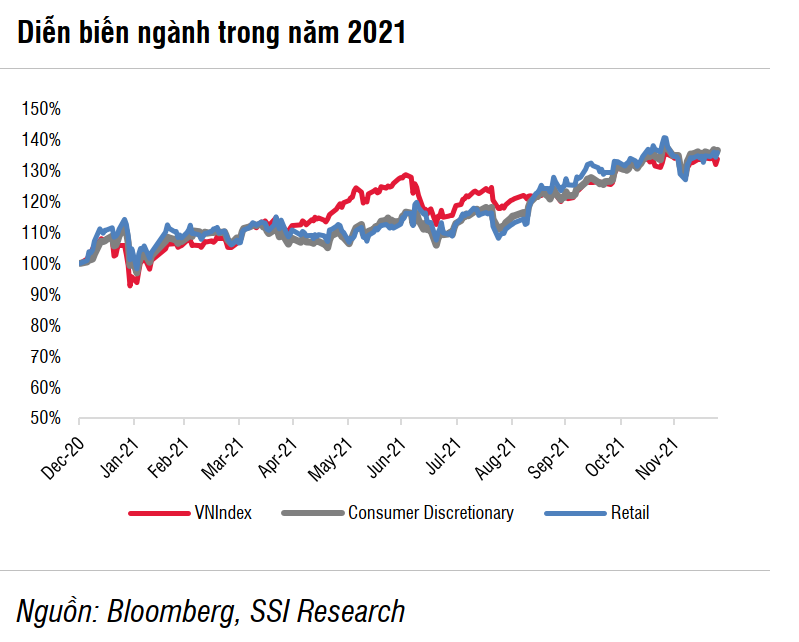

Diễn biến ngành: KHẢ QUAN

Ngành bán lẻ tăng 36% trong năm 2021, tăng nhẹ so với chỉ số VNIndex +34%. Các công ty bán lẻ bán hàng tiêu dùng công nghệ có mức tăng giá cao hơn công ty bán lẻ trang sức. Giá cổ phiếu FRT tăng +194%, do lợi nhuận phục hồi trong Q2 và Q3 – từ mức lỗ trong năm trước. Giá cổ phiếu DGW đạt mức kỷ lục (+185%), do công ty được hưởng lợi từ nhu cầu máy tính xách tay cao và Xiaomi và iPhone tăng thị phần. MWG (+70%) và PNJ (+19%) cũng có mức tăng giá khả quan nhờ tăng thị phần.

Triển vọng năm 2022

Triển vọng tăng trưởng năm 2022

Theo kịch bản cơ sở, giả định sẽ không có đợt giãn cách xã hội nào lớn xảy ra trong năm 2022. Sự thay đổi trong chính sách y tế công ở Việt Nam đã trở nên rõ ràng hơn khi hướng tới việc mở cửa trở lại. Tiêu dùng không thiết yếu sẽ phục hồi theo mô hình chữ K trong năm 2022.

Theo Deloitte, tình trạng thiếu chip có thể sẽ kéo dài đến đầu năm 2023. Nhu cầu về điện thoại di động và máy tính xách tay vẫn tăng trưởng trong năm 2022, mặc dù với tốc độ chậm hơn so với mức tăng trưởng 2 chữ số trong năm 2021.

Tỷ lệ tiêm chủng cao và các trường học đã sẵn sàng mở cửa trở lại. Nhu cầu máy tính xách tay vẫn có thể tăng lên do sinh viên phải duy trì 2 chế độ học tại nhà và học trực tiếp. Với sự thiếu hụt chip, các thương hiệu điện thoại di động cao cấp có thể vượt trội hơn, vì những công ty lớn có khả năng đàm phán tốt hơn để đảm bảo đủ chip trong sản xuất. Do đó, chúng tôi kỳ vọng mức tăng trưởng 1 con số thấp cho điện thoại di động và tăng trưởng 1 con số cao cho máy tính xách tay trong năm 2022.

Nhu cầu điện tử tiêu dùng dự kiến sẽ phục hồi với mức tăng trưởng 1 con số thấp nhờ thu nhập hộ gia đình phục hồi, mặc dù có thể mất một thời gian vì phần thu nhập tăng có thể được ưu tiên cho những

nhu cầu thiết yếu.

Lợi nhuận của các công ty bán lẻ có khả năng tăng mạnh trong năm 2022

• MWG: Với sự phục hồi mô hình chữ K, chúng tôi ước tính tăng trưởng doanh thu năm 2022 của ĐMX và TGDĐ là 13% so với cùng kỳ. Đây là mức cao hơn tốc độ tăng trưởng 1 con số của ngành, nhưng thấp hơn mức tăng trưởng hàng năm trước dịch Covid-19 là trên 20%. Ước tính doanh thu BHX sẽ tăng 25% so với cùng kỳ trong năm 2022, nhờ vào việc mở mới trong năm trước. MWG sẽ không mở mới cửa hàng BHX trong năm 2022 mà tập trung vào việc tăng doanh thu của các cửa hàng hiện có và tối ưu

hóa chi phí để cải thiện biên lợi nhuận. Như vậy, doanh thu và lợi nhuận ròng năm 2022 ước tính lần lượt đạt 139,5 nghìn tỷ đồng (+16% so với cùng kỳ) và 6,8 nghìn tỷ đồng (+42% so với cùng kỳ).

• DGW: Ước tính doanh thu năm 2022 tăng 39% so với cùng kỳ đạt 27 nghìn tỷ đồng, nhờ:

(1) Xiaomi tăng thị phần

(2) nhu cầu máy tính xách tay tăng hơn nữa và (3) đóng góp của danh mục sản phẩm mới – thiết bị gia đình. DGW gần đây thông báo công ty sẽ phân phối thiết bị gia dụng của thương hiệu Whirlpool. Ban lãnh đạo ước tính quy mô thị trường thiết bị gia dụng (không bao gồm tivi) là 1 tỷ USD, từ đó DGW đặt mục tiêu đạt 5-10% thị phần trong dài hạn. Lợi nhuận ròng năm 2022 ước tính đạt 738 tỷ đồng (+45% so với cùng kỳ). Do tình trạng thiếu chip vẫn còn kéo dài trong năm 2022, DGW vẫn có thể cải thiện biên lợi nhuận ròng cho máy tính xách tay và điện thoại di động.

• FRT: Ước tính doanh thu FPT Shop và Long Châu lần lượt đạt 15,6 nghìn tỷ đồng (+8% so với cùng kỳ) và 5,4 nghìn tỷđồng (+66% so với cùng kỳ). Theo đó, tổng doanh thu ước tính đạt 21 nghìn tỷ đồng (+19% so với cùng kỳ). FRT sẽ tiếp tục mởrộng cửa hàng cho Long Châu trong năm 2022. Tuy nhiên, nếu người tiêu dùng không tích trữ sản phẩm, Long Châu có thể bị lỗ trong năm 2022. Ước tính lợi nhuận ròng hợp nhất đạt 174 tỷ đồng (+2% so với cùng kỳ).

• PNJ: Trong năm 2021/2022, chúng tôi ước tính doanh thu thuần tăng lần lượt là 4,2%/18,4% so với cùng kỳ và lợi nhuận sau thuế tăng lần lượt là -7,1%/45% so với cùng kỳ. Chúng tôi ước tính mức tăng trưởng mạnh nhất sẽ đạt được trong Q3/2022. Trong khi vẫn cần tiếp tục theo dõi sự phục hồi của nhu cầu trong vài tháng tới, dịch Covid-19 có thể dẫn đến sự phục hồi theo mô hình chữ K và củng cố thị trường trang sức trong nước hơn nữa. Do thị trường vẫn đang bão hòa và bị chi phối bởi một số lượng lớn các cửa

hàng tư nhân, cho rằng PNJ có nhiều khả năng mở rộng và giành thị phần trong trung hạn.

Top cổ phiếu ưa thích:

Công ty Cổ phần Đầu tư Thế Giới Di Động (MWG: HOSE):

• Giá cổ phiếu tại ngày 24/12/2021: 133.100 đồng/cp

• Giá mục tiêu 1 năm: 174.000 đồng/cp

• Luận điểm đầu tư:

✓ Thu nhập hộ gia đình phục hồi giúp gia tăng tiêu dùng không thiết yếu.

✓ Vị thế dẫn đầu về điện thoại di động (~ 50% trong năm 2020) và điện máy (~ 45% trong năm 2020), và khả năng chiếm thị

phần từ các cửa hàng nhỏ lẻ.

✓ Mảng bách hóa đạt mức hòa vốn vào cuối năm 2022.

• Rủi ro

✓ Thời gian dịch COVID-19 kéo dài có thể làm giảm chi tiêu không thiết yếu.

✓ Giãn cách xã hội theo khu vực.

✓ Cạnh tranh với thương mại điện tử.

Công ty Cổ phần Thế Giới Số (DGW: HOSE):

• Giá cổ phiếu tại ngày 24/12/2021: 121.500 đồng/cp

• Giá mục tiêu 1 năm: 140.000 đồng/cp

• Luận điểm đầu tư:

✓ Điện thoại di động Xiaomi tiếp tục chiếm thị phần nhờ giá cả cạnh tranh

✓ Doanh thu từ máy tính xách tay có thể vẫn tăng, do sinh viên duy trì 2 chế độ học tại nhà và học trực tiếp

✓ Thu nhập hộ gia đình phục hồi giúp gia tăng tiêu dùng không thiết yếu.

Rủi ro:

✓ Phụ thuộc vào việc phân phối độc quyền điện thoại di động Xiaomi.

✓ Thời gian dịch COVID-19 kéo dài có thể làm giảm chi tiêu không thiết yếu.

✓ Giãn cách xã hội theo khu vực.

Công ty Cổ phần Vàng bạc Đá quý Phú Nhuận (PNJ: HOSE):

• Giá cổ phiếu tại ngày 24/12/2021: 94.300 đồng/cp

• Giá mục tiêu 1 năm: VND 117,300

• Luận điểm đầu tư:

✓ Vị thế dẫn đầu (chiếm khoảng 51% thị phần trong số các công ty bán lẻ có thương hiệu), được hưởng lợi từ sự phục hồi theo mô hình chữ K của ngành.

✓ Thu nhập khả dụng tăng dẫn đến tăng nhu cầu đối với các sản phẩm không thiết yếu của người tiêu dùng.

✓ Tăng vốn thành công từ đợt phát hành riêng lẻ sắp tới để tài trợ cho việc mở rộng mạng lưới bán lẻ cũng như nâng cao năng lực sản xuất trong 3-5 năm tới.

✓ Chúng tôi ước tính doanh thu của PNJ tăng trưởng lần lượt là +5,5%/+18,4% so với cùng kỳ và LNST là -5,4%/+42,8% so với cùng kỳ trong năm 2021/2022. Chúng tôi ước tính mức tăng trưởng mạnh sẽ �